Einleitung

Interne Prozesse

Unsere Verfahren und Abläufe stellen wir stets so auf, dass wir durch unser Kerngeschäft die größte sozial-ökologische Wirkung erzielen können. Unsere strengen Anlage- und Finanzierungsgrundsätze stehen beispielsweise vor jeder Kreditwürdigkeitsprüfung. Wir erfassen auch die sozial-ökologische Wirkung jede*r Kreditnehmer*in.

Jede und jeder Mitarbeitende hat ganz individuelle Vorkenntnisse, Fähigkeiten, Wissen und Interessen. Gleichzeitig wächst unsere Mitarbeiterschaft stark. Wir fassen unsere Bemühungen, allen in der Bank jede Form von Wissen zugänglich zu machen, unter den Begriff „internes Wissensmanagement".

In einem Idealzustand sorgen die internen Abläufe und Verfahren dafür, dass Nachhaltigkeit und Wirkung in allen Kunden- und Steuerungsprozessen verankert ist und unsere Anlage- und Finanzierungsgrundsätze eingehalten werden. unsere Geldanlagen und Kreditvergaben stets den Anlage- und Finanzierungsgrundsätzen entsprechen. Dabei steht bei uns die Transparenz unserer Verfahren und Abläufe an erster Stelle.

Wie wir stärkend auf interne Prozesse wirken

Integrierte Nachhaltigkeits-, Geschäfts- und Risikostrategie

Der Dreiklang der Unternehmensstrategie

Wir haben uns entschieden, keine separate Nachhaltigkeitsstrategie zu verfassen. Denn alles, was wir tun, ist von Nachhaltigkeit durchdrungen. Deshalb sind in unserer Unternehmensstrategie die Nachhaltigkeits-, die Risiko- und die Geschäftsstrategie miteinander verbunden.

Ein Auszug aus unserer Strategie:

"Ausgangspunkt der Unternehmensstrategie ist unser Leitbild. Mit den Nachhaltigkeitszielen der Vereinten Nationen (Sustainable Development Goals, SDGs) sollte eine Grundlage geschaffen werden, weltweiten wirtschaftlichen Fortschritt im Einklang mit sozialer Gerechtigkeit und im Rahmen der ökologischen Grenzen der Erde zu gestalten. Auf diese Weise bilden sie derzeit einen akzeptierten globalen Rahmen der thematischen Prioritäten im Bereich der Nachhaltigkeit. Auch für die GLS Bank dienen sie zur Orientierung. Innerhalb dieses Rahmens und darüber hinaus priorisieren wir die für die GLS Bank wesentlichen Nachhaltigkeitsthemen.

Hinzu kommen die Ergebnisse der regelmäßigen Wesentlichkeitsanalyse. Die identifizierten Nachhaltigkeitsthemen bilden den Ausgangspunkt für unsere finanziellen wie nicht-finanziellen Ziele, die eng miteinander verknüpft sind (=integrierte Ziele) und teilweise ineinander übergehen, da hinter jedem finanziellen Ziel ein sozial-ökologischer Zweck steht und der ökonomische Gewinn allein niemals Ziel unseres Handelns ist."

Wirkungserhebung der Kredite

Seit dem 1. Januar 2020 ist die Wirkungstransparenz im Kreditbereich der GLS Bank fest verankert. Zugeschnitten auf das jeweilige Geschäftsmodell und die Branche, erfassen unsere Berater*innen gemeinsam mit den Firmenkund*innen die entsprechenden Wirkungsdaten. Dabei beruhen einige Wirkungs-Datenpunkte auf Schätzungen bzw. auf der Einschätzung der Firmenkundenberater*innen. Im Jahr 2022 konnten wir bereits für 60% der Neukredite die sozial-ökologische Wirkung systematisch erfassen.

Eine ganzheitliche Betrachtung der Kreditprozesse

Als GLS Bank nehmen wir schon lange eine zukunftsgewandte Haltung ein – im eigenen Handeln und in der Beratung unserer Kund*innen mit Blick auf ihre Wirkung auf Natur, Mensch und Gesellschaft. In unserer Arbeit orientieren wir uns an unserem ganzheitlichen Nachhaltigkeitsverständnis, das wir über das Ende 2021 gestartete, bankweite Projekt „NaWiKuS“ noch stärker in unsere Prozesse integrieren konnten. Die Abkürzung steht dabei für „Nachhaltigkeit und Wirkung in Kredit- und Steuerungsprozesse“.

Das Projekt diente dabei nicht nur unseren eigenen Ansprüchen zur weiteren Übersetzung der genannten Haltung in die technische Infrastruktur und Prozesse. Der Gesetzgeber fordert im Rahmen der anstehenden Nachhaltigkeitsberichtserstattung Banken dazu auf, ihre Wirkung sowohl aus einer gestaltenden Perspektive, als auch aus einem Risikoblick zu berichten. Das hat Auswirkungen auf die Sammlung und Verarbeitung von Daten. Um diese neuen Anforderungen, aber vor allem unser Nachhaltigkeitsverständnis und eine ganzheitliche Betrachtung von Nachhaltigkeitsrisiken verstärkt in unseren Systemen und Prozessen zu integrieren, wurde im letzten Jahr das Projekt durchgeführt. Die aktuelle Gesetzeslage deckt bis dato ausschließlich Klimarisiken ab. Umgekehrt heißt das aber auch, dass zurzeit weder andere ökologische Aspekte, wie bspw. Wasser oder Biodiversität, noch soziale Gesichtspunkte bei der Bewertung der Wirkung einer Investition strukturell berücksichtigt werden müssen.

Dabei ist es auch eine Herausforderung, festzulegen, wie nachhaltigkeitsbezogene Aspekte in die klassisch rein finanzielle Banksteuerung integriert werden können. Was können wir wie messen und welche Daten sind dafür notwendig? Und wie können Banken und die von ihnen finanzierten Unternehmen – insbesondere kleine und mittelgroße Unternehmen – diese Daten erheben? Beim Klima ist dies noch relativ einfach, da sich die Wissenschaft hier auf den CO2e Ausstoß als Messgröße geeinigt hat. Entsprechend haben wir im letzten Jahr einen eigenen Rechner aufgebaut und implementiert, der auf Basis weniger Fragen an unsere Kund*innen eine Indikation ihrer CO2e Emissionen ermittelt. Das ist jedoch nur ein Schritt unserer Bewertungs- und Beratungsstrategie: Im Immobilienbereich erstellen wir ein sogenanntes nWert-Gutachten, welches die ökologischen Parameter des Gebäudes und so auch die entsprechenden Risiken berücksichtigt. Gleichzeitig evaluiert das Gutachten auch die soziale Qualität einer Immobilie, wie z.B. die Gestaltung von Sozialräumen.

Unsere Zukunftsbilder und die damit verbundene Wirkungsanalyse der Finanzierung bieten eine ganzheitliche und vor allem zukunftsgewandte Betrachtung des Status Quo unserer Kund*innen. Mit anderen Worten: bei uns entscheidet nicht eine einzelne Kennzahl über Nachhaltigkeit. Vielmehr wenden wir durch die vorherige Filterung mittels unserer Anlage- und Finanzierungsgrundsätze, die Bewertung und Auswahl der Wirkung unserer Kund*innen im Sinne des Zukunftsbilds, das besondere Augenmerk auf die Immobilie und die jetzt neu eingeführten Instrumente zur Berücksichtigung der CO2e Emissionen und physischen Risiken, ein ganzheitliches Nachhaltigkeitsverständnis an.

Grundsätze der Kreditvergabe

An welche Unternehmen wir Kredite vergeben

Alle Kredite vergeben wir nach unseren Anlage- und Finanzierungsgrundsätzen. Dabei sind für uns die Nähe zu unseren Kund*innen sowie eine langfristige, vertrauensvolle Geschäftsbeziehung elementar. Geld soll stets dazu dienen, die Grundbedürfnisse der Menschen zu erfüllen. Deshalb achten wir bei der Prüfung des Kreditantrages in besonderem Maße darauf, welche gesellschaftlichen, sozialen, ökologischen, kulturellen und wirtschaftlichen Ziele mit der Finanzierung verfolgt werden. Jede Kreditentscheidung ist eine Einzelfallentscheidung, bei der wir auch den persönlichen Hintergrund der Kreditnehmer*innen berücksichtigen und uns Zielkonflikte genau anschauen. Erst wenn Kreditnehmer*in und Finanzierungsvorhaben zur GLS Bank passen, erfolgt die klassische Prüfung von Kreditfähigkeit und Kreditwürdigkeit.

Wie wir mit kniffligen Kreditentscheidungen umgehen

Als sozial-ökologische Bank finanzieren wir nachhaltige Unternehmen. Jedoch bedeutet eine nachhaltige Zukunft auch eine Transformation unserer gesamten Wirtschaftsweise. Dieses Ziel können wir nur gemeinsam erreichen. Daher finanzieren wir gezielt auch Unternehmen, die sich in der Transformation befinden.

Dabei treffen wir neben innovativen, neuen Branchen auch auf Handlungsfelder, die im Konflikt zu unseren bisherigen Bewertungsansätzen stehen können. Eine klare Einschätzung dazu ist essenziell, um sicherzustellen, dass entsprechende Kreditanfragen mit unseren GLS Anlage- und Finanzierungsgrundsätzen im Einklang sind.

Die gestiegene Komplexität dieser Kreditanfragen führt vermehrt zu einer Diskussion von Zielkonflikten und Güterabwägungen in der GLS Bank: Wie sind die Ziele Energiewende und 1,5°C-Kompatibilität gegenüber Menschenrechtsverletzungen in der Lieferkette von Solar- und Windkraftunternehmen zu bewerten? In welchem Verhältnis stehen sich Energiewende und ökologische Landwirtschaft gegenüber? Wie lässt sich die dringend erforderliche Verkehrswende und das Auslaufen des Verbrennungsmotors mit der Individualmobilität durch E-Fahrzeuge vereinbaren?

Diese genannten Diskussionen müssen geführt werden, unter Berücksichtigung aller Perspektiven. Deshalb gibt es die sogenannte „Inhaltliche Kreditvorabstimmung“, einen Kreis von Expert*innen. Eingebunden sind:

- die jeweiligen Berater*innen aus dem Kreditbereich mit ihrem Praxiseinblick und ihrer Markterfahrung,

- die Abteilung Kreditsicherung mit Erfahrung zur Einschätzung von Geschäftsmodellen,

- die Stabsstelle Strategie & Entwicklung als Organisatorin und zur inhaltlichen Aufbereitung,

- das Team Nachhaltigkeitsresearch mit langjähriger Erfahrung in der Nachhaltigkeitsanalyse und -bewertung von Unternehmen,

- sowie Kolleg*innen aus der Kommunikationsabteilung.

Bei Bedarf und Interesse ergänzen Kolleg*innen aus der GLS Crowd, der GLS Beteiligungsgesellschaft und der GLS Mobilität die inhaltliche Kreditvorabstimmung.

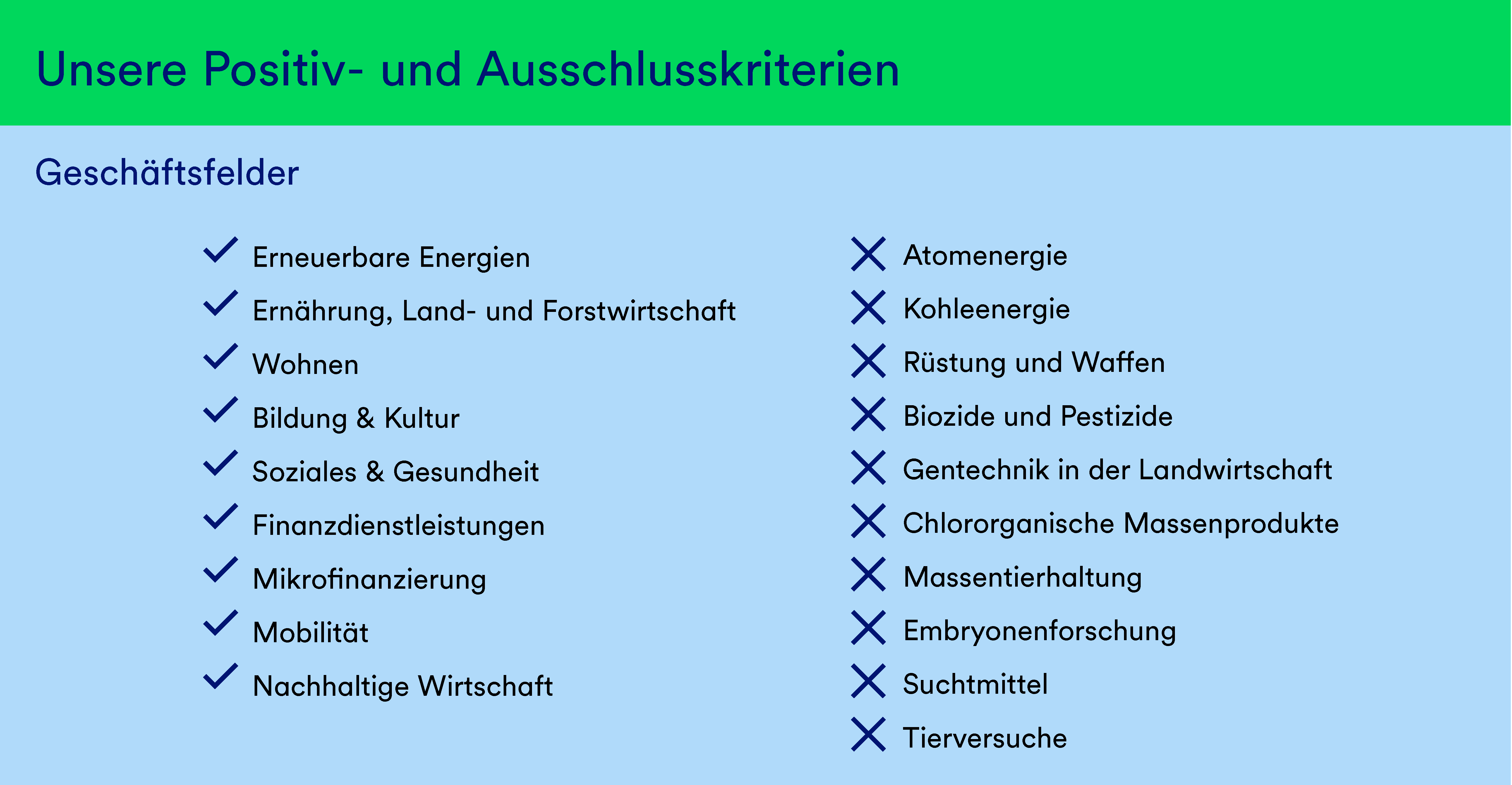

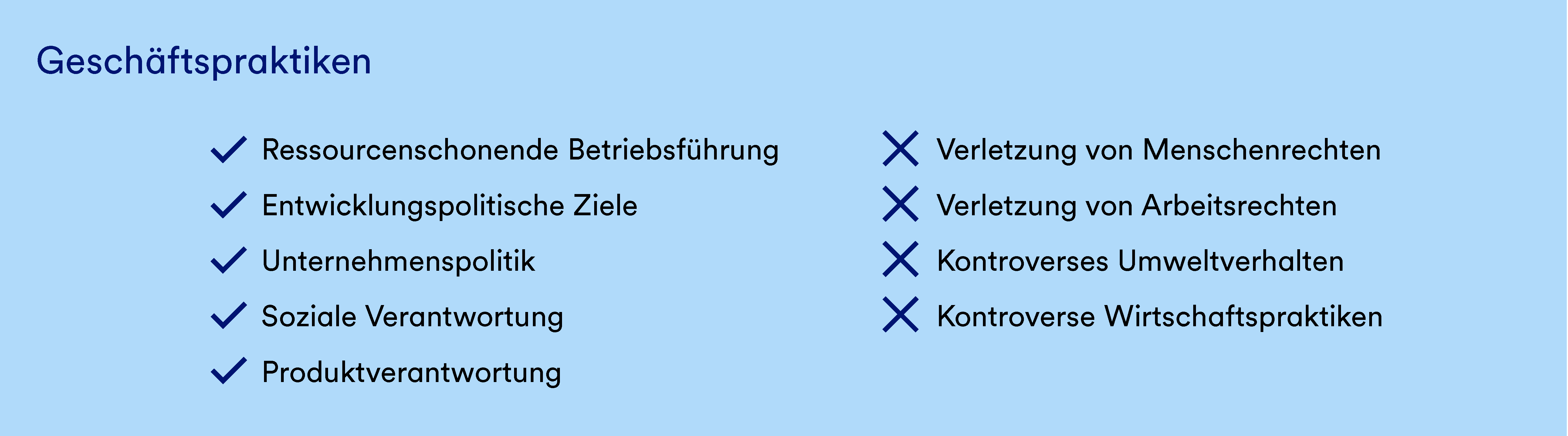

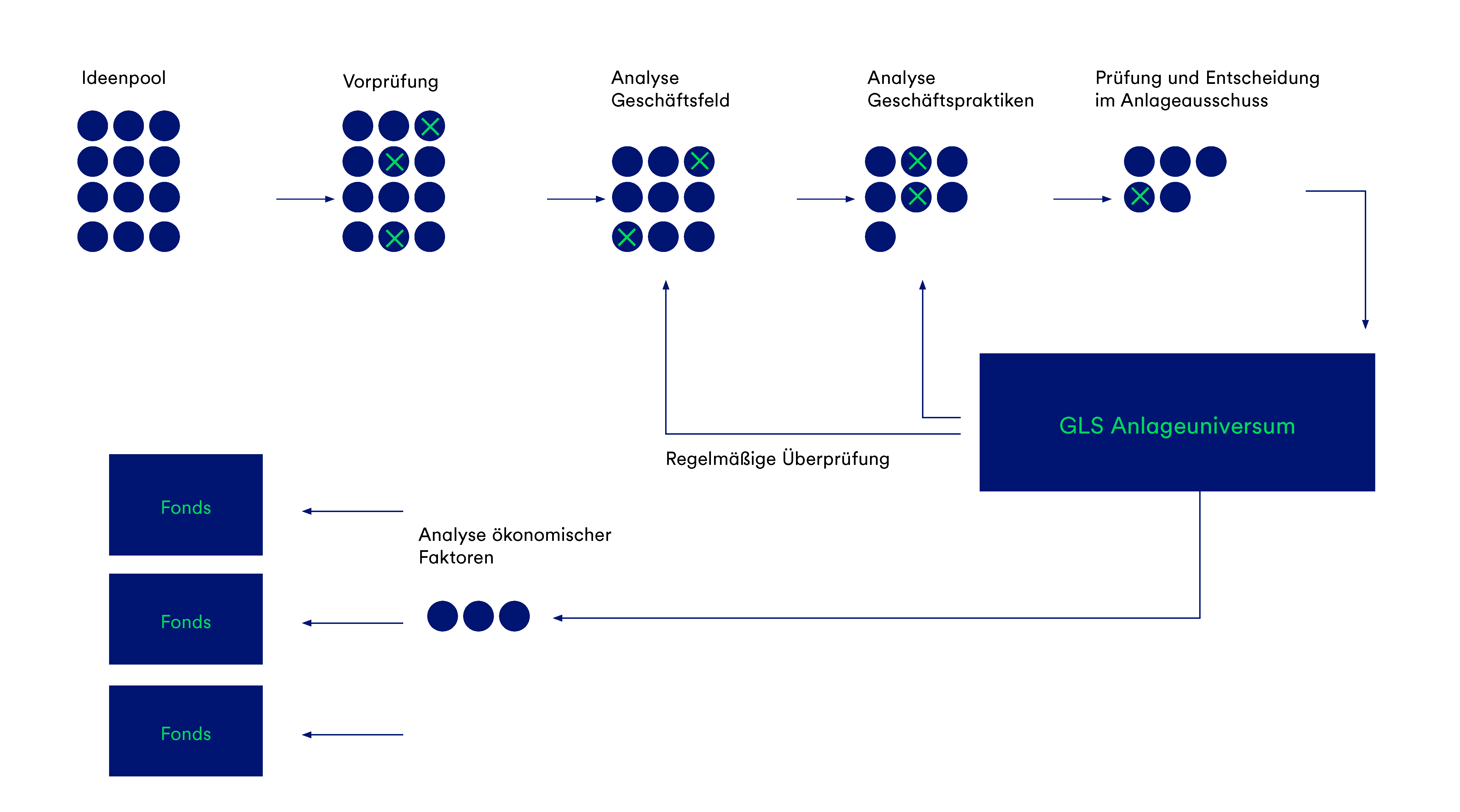

Prüfungsprozess der Einlagen und Fonds

Über unsere Eigenanlagen und Investmentfonds lenken wir Kapital in die Unternehmen, deren Geschäftsmodelle nachhaltig sind und uns überzeugen. Das Team Nachhaltigkeitsresearch leitet den Prüfungsprozess der Geschäftsmodelle und durchleuchtet etwa 200 Unternehmen pro Jahr. Die Hälfte der Firmen scheidet aufgrund eines oder mehrerer Ausschlusskriterien aus, für die andere Hälfte wertet das Nachhalitgkeitsresearch-Team der GLS IM (GLS Investments) unzählige Informationen über die Unternehmen und Finanzinstitute aus.

Die verwendeten Daten stammen von spezialisierten Ratingagenturen, von zivilgesellschaftlichen Organisationen sowie aus eigenen Recherchen. Selbst wenn der Finanzmarkt insgesamt nicht den besten Ruf hat, bietet er Chancen, die Unternehmenswelt nachhaltiger zu gestalten: Über Eigenkapitalerhöhungen, bei Börsengängen oder Neuemissionen von Green, Sustainability oder Social Bonds stellen wir Unternehmen gezielt frisches Kapital für die Weiter- und Neuentwicklung zur Verfügung.

Als Investorin können wir zudem Einfluss auf Emittenten ausüben – und somit den Fokus auf sozial und ökologisch problematische Wirtschaftsweisen lenken, und den Druck auf Unternehmen erhöhen. Dabei setzen wir auf einen vertrauensvollen Austausch mit dem Unternehmen.

Um in unserem Sinn „richtig“ zu investieren, benötigen wir sorgfältige Prüfungen, ein breites Netzwerk und einen langen Atem. Bei uns steht der Sinn einer Investition vor dem Gewinn. Daher haben wir einen individuellen Prüfungsprozess, der unsere Kriterien widerspiegelt.

Wie wir mit Zielkonflikten umgehen im Anlagebereich

Wie entscheiden wir, wenn ein Unternehmen einerseits E-Mobilität fördert und Energiespeicher entwickelt, auf der anderen Seite jedoch gegen Arbeitsrechte verstößt, intransparente Lieferketten und mangelnden Arbeitsschutz hat? Treten solche Kontroversen auf, nutzen wir Einschätzungen aus der Wissenschaft und Daten von NGOs und betrachten jeweils den einzelnen Fall genau. In manchen Fällen suchen wir auch das Gespräch mit dem Unternehmen selbst. Dabei geht es um Fragen wie: Wie hat sich das Unternehmen verhalten? Hat es Maßnahmen umgesetzt, um kritische Vorfälle zu verhindern? Auf diese qualitativen Aussagen kommt es an. Der interdisziplinär zusammengesetzte unabhängige Anlageausschuss ist für die Auswahl aller Wertpapiere, die wir in unserem Portfolio anbieten und die Eigenanlagen der GLS Bank verantwortlich.

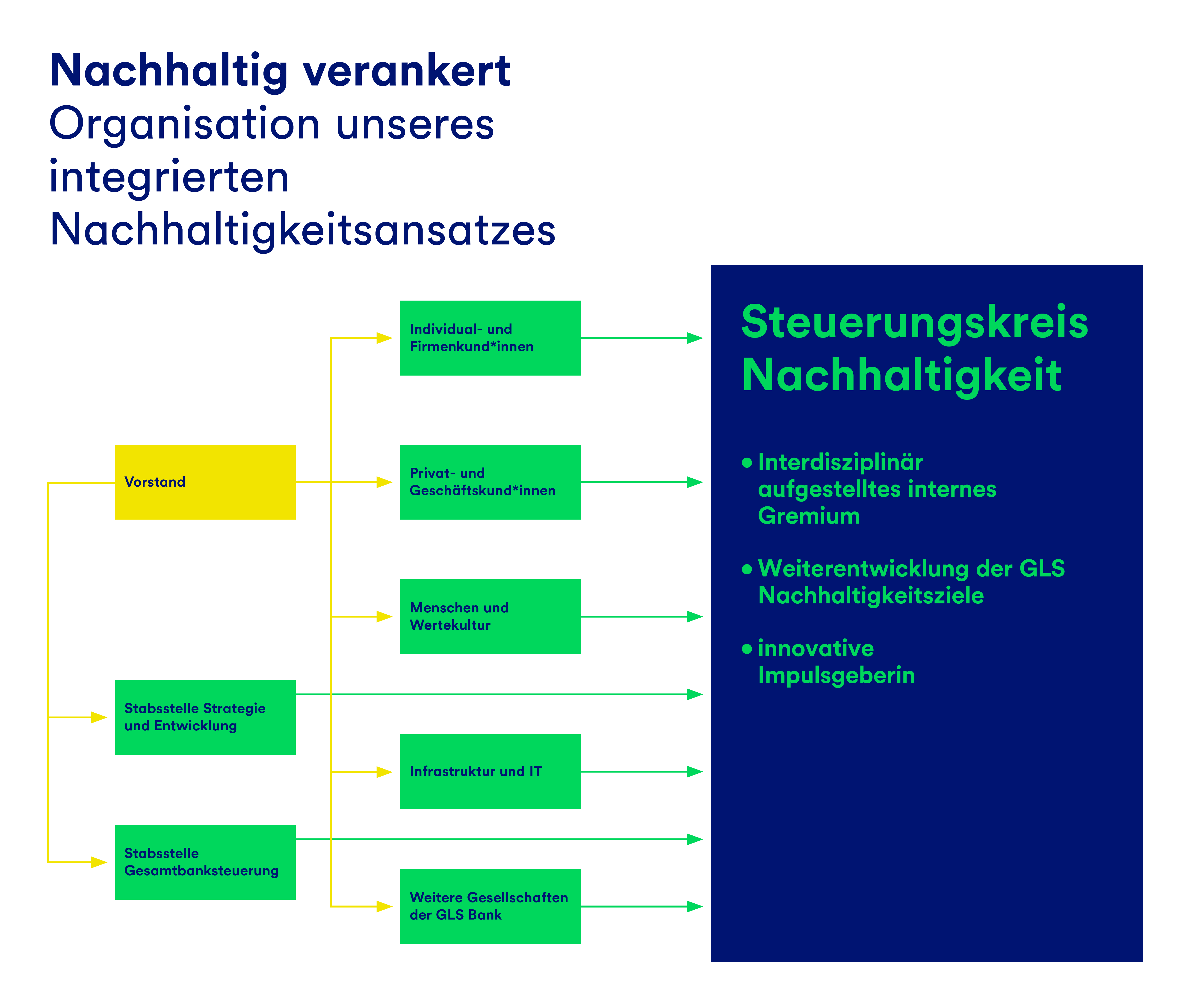

Steuerungskreis Nachhaltigkeit

Der Steuerungskreis Nachhaltigkeit entwickelt die GLS Nachhaltigkeitsziele. Diese sind Gegenstand eines kontinuierlichen Steuerungsprozesses. Unter dem Eindruck gestiegener Sensibilisierung für die Relevanz von Nachhaltigkeitsrisiken in Bezug auf Finanzmarktstabilität und Risikogebaren stellen die nicht-finanziellen Ziele eine ergänzende Säule zur Berücksichtigung etwaiger potenzieller Risiken/Chancen zu deren aktiver Steuerung dar.

Der Purpose: Der Steuerungskreis Nachhaltigkeit entwickelt als GLS-internes Gremium die strategischen und operativen Nachhaltigkeitsziele weiter und deckt ggf. vorhandene blinde Flecken auf. Dafür halten die Mitglieder ihre Ohren am Puls der Nachhaltigkeit, achten auf interne wie externe Entwicklungen und involvieren die jeweilige Expertise anderer Mitglieder. Neben der Rolle als Impulsgeber nimmt der Steuerungskreis eine aktive Rolle bei der inhaltlichen Arbeit an offenen Themen wahr, um diese in der GLS voranzutreiben, und entwickelt Entscheidungs-/Beschlussvorlagen. Außerdem wird die Betroffenheit relevanter Fachbereiche und ggf. weiterer Stakeholder berücksichtigt.

Die Zusammensetzung: Durch die interdisziplinäre Aufstellung des Gremiums werden vielfältige fachliche Perspektiven aus dem Hause eingebracht sowie relevante Erkenntnisse und Einblicke wieder ins Gesamthaus zurückgespielt.

Nachhaltigkeitsbericht als Wissenssammlung

Wir verwenden unseren Nachhaltigkeitsbericht als Medium zur Wissenssammlung und Aufbereitung von Nachhaltigkeitsthemen für Kund*innen, Interessierte und Mitarbeitende. In einem neuen, formloseren Format berichten wir über aktuelle Themen, Themen der Zukunft und unsere Strategie- und Managementansätze.

Diese neue Ebene der Kommunikation ermöglicht eine noch stärkere Orientierung und Identifikation über alle Abteilungsebenen hinweg. Die Art, wie wir zu unserer Nachhaltigkeit berichten, befindet sich im stetigen Prozess. Unser Anspruch ist es in Zukunft einen Nachhaltigkeitsbericht zu veröffentlichen, der als Referenz für Wissen rund um Nachhaltigkeit herangezogen werden kann.

Implizites Wissen

Das Wissen einer Organisation besteht nicht nur in formalisierten Konzepten, Methoden und Prozessen. Ein Großteil des Wissens steckt in den Köpfen unserer Mitarbeitenden, das sich auch gar nicht so einfach niederschreiben lässt. Viel Wissen eignen sich Mitarbeitende über die Zeit an, Stichwort learning-by-doing. Weitergetragen wird das Wissen zumeist informell im direkten Austausch zwischen den Mitarbeitenden, beispielsweise in gemeinsamen Mittagspausen, beim gemeinsamen Spaziergang, im Workshop oder in einer Telefonkonferenz. Intuition, das richtige Gespür und die Ahnung von Problemen sind für uns unersetzliches Wissen, das wir fördern.

Tools

Wir nutzen unser Intranet um den Wissenspool der Bank zu organisieren und zugänglich zu machen. Jede und jeder kann hier Information teilen, Updates senden oder Fragen stellen.

Was von außen stärkend auf interne Prozesse wirkt

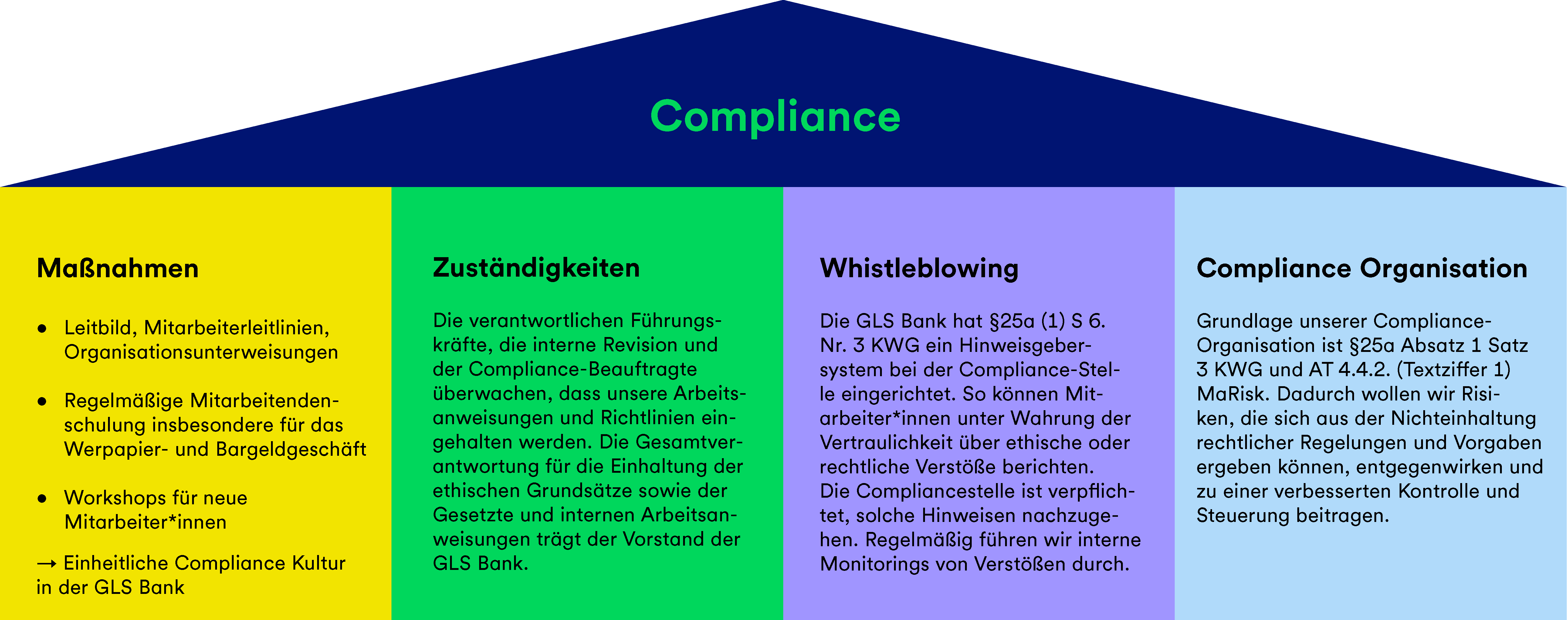

Complianceanforderungen

Eigentlich gelten Gesetze für alle. Doch Vorfälle wie der Dieselskandal und die Cum-Ex-Affäre zeigen, dass bestimmt Gruppen sich über andere stellen. Dabei fordert die Gesellschaft unternehmerische Verantwortung immer mehr ein — gesetzeskonformes Verhalten sollte dabei die geringste Hürde sein. Schließlich spielen Unternehmen eine wichtige Rolle, wenn es um eine funktionierende Gesellschaft und eine intakte Umwelt geht.

Was also hilft gegen Steuerverstöße, Korruption, Datenmissbrauch oder sexuelle Belästigung? Bessere Aufklärung der Mitarbeiter*innen, bessere Schutzprogramme für Whistleblower*innen, Meldestellen, empfindliche Strafen oder einfach Moral? Compliance sollte mehr sein als eine bloße Absicherung gegen Gerichtsverfahren und Strafen. Es braucht eine wertebasierte Unternehmensführung, die einen klaren Orientierungsrahmen für Mitarbeiter*innen bietet und integres Verhalten im Geschäftsbetrieb sicherstellt.

Wir beachten selbstverständlich alle gesetzlichen Anforderungen, die an uns herangetragen werden.

Dass alles nach Recht und Gesetz abläuft, ist Aufgabe der Abteilung Compliance. Wir verfolgen dabei vier Prüfmechanismen:

1. Selbstkontrolle (alle Mitarbeiter*innen)

2. Kontrolle und Steuerung (Compliance-Organisation)

3. regelmäßige Prüfung (interne Revision)

4. unabhängige Prüfung (externe Auditor*innen (Aufsichtsrat, genossenschaftlicher Prüfverband, BaFin))

Die GLS Bank hat entsprechend der in Deutschland geltenden Regelungen eine Compliance-Organisation aufgebaut. Grundlage ist § 25a Absatz 1 Satz 3 KWG und AT 4.4.2 (Textziffer 1) MaRisk. Ziel ist es, die Risiken, die sich aus der Nichteinhaltung rechtlicher Regelungen und Vorgaben ergeben können, entgegenzuwirken und zu einer verbesserten Kontrolle und Steuerung beizutragen. Die Gesamtverantwortung für die Einhaltung der ethischen Grundsätze sowie der Gesetze und internen Arbeitsanweisungen trägt der Vorstand der GLS Bank. Zur Sicherung eines ethischen und gesetzeskonformen Verhaltens wurden ein Leitbild, Mitarbeiterleitlinien und Organisationsanweisungen entwickelt. Deren Einhaltung wird zum Teil durch Selbstkontrollen, durch die Compliance-Organisation und die Interne Revision überwacht.

Als von der GLS Bank unabhängiges Verfahren besteht die Möglichkeit, Eingaben in einem Ombudsmann- / Ombudsfrauverfahren beim Bundesverband der Deutschen Volksbanken und Raiffeisenbanken e.V. zu machen. Auch die Bundesanstalt für Finanzdienstleistungsaufsicht hat ein Hinweisgebersystem eingerichtet.

Auch die GLS Bank hat gem. § 25a (1) S. 6 Nr. 3 KWG ein Hinweisgebersystem bei der Compliance-Stelle eingerichtet. Entsprechend dieser Vorschrift besteht ein Prozess, der es Mitarbeitenden unter Wahrung der Vertraulichkeit ihrer Identität ermöglicht, über ethische oder rechtliche Verstöße zu berichten. Die Compliancestelle ist verpflichtet, solchen Hinweisen nachzugehen.

Anforderungen an Branchen steigen

Neben dem Wissen über Kreditvergaben und -prozesse haben unsere Firmenkundenberater*innen spezielles Fachwissen zu den Branchen und können unsere Firmenkund*innen stets gut beraten. Die Herausforderungen, Ansprüche und gesetzlichen Anforderungen an die Branchen nehmen ständig zu, daher erhöht sich das Wissen unserer Berater*innen und Branchenkoordinator*innen entsprechend. Für unser Wissensmanagement und unsere Mitarbeitenden stellt das zunächst eine Herausforderung dar. Wir stellen uns ihr aber gerne, weil wir uns als lernende Organisation verstehen.

Insbesondere durch die erhöhte gesellschaftliche und politische Aufmerksamkeit für Themen des Klimawandels und der Biodiversität sehen wir als Bank uns vor die Frage gestellt, ob wir neben der Finanzierung von nachhaltigen Unternehmen ebenfalls Unternehmen bei der Umstellung auf ein nachhaltiges Geschäftsmodell unterstützen und beraten wollen. Schließlich brauchen wir eine tiefgreifende Transformation der Wirtschaft und keine nachhaltige Parallelwirtschaft. Solche Diskussionen führen wir auf vielen Ebenen: Innerhalb der Mitarbeitenden, mit unseren Mitgliedern und eben auch mit unseren Kund*innen.

Anforderungen an Dokumentationen steigen

Die gesetzliche Regulatorik beeinflusst die Art und Weise, wie wir unser Wissen organisieren. Klar definierte Abläufe, Dokumentationen und Berichtspflichten müssen für alle Mitarbeitenden zugänglich sein und so aufbereitet werden, dass sie zielgerichtet angewandt werden können. Das zieht sich durch die gesamte Bank: Vom Research-Prozess zu unseren Unternehmen am Kapitalmarkt, über Softwareanträge in der IT bis hin zu Prozessen durch Erhöhung des Kreditvolumens - alle Prozesse sind definiert und zugänglich. Damit ermöglichen wir unseren Mitarbeitenden die notwendige Sicherheit im Umgang mit offiziellen Dokumenten und der Einhaltung von Pflichten.